扩大“保险+期货”试点Sunday, September 15, 2024场外期权(Over the Counter Options,通常简称为OTC options,也可译作“店头墟市期权”或“柜台式期权”)是指,正在非聚积性的贸易位置实行的非圭臬化的金融期权合约的贸易。场内期权与场外期权的区别最首要就浮现正在期权合约是否圭臬化。

其性子根基上与贸易所内实行的期权贸易无异。两者差异之处首要正在于场外期权合约的条目没有任何局限或外率,比如行使价及到期日,均可由贸易两边自正在厘订,而贸易所内的期权合约则是以圭臬化的条目来贸易。

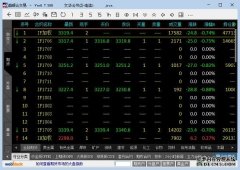

场外期权墟市的列入者可能因各自特别的须要,度身订做一份期权合约和拟订价格,然后通过场外期权经纪或自身直接找寻贸易敌手。贸易所辖下的期权行动,均是通过贸易所实行贸易、清理,并且有庄重的监禁及外率,因此贸易所或许有用地独揽相合消息并向墟市发放,比如成交价、成交量、未平仓合约数目等数据。投资者均可正在港交所的网页内找到这些消息。

至于场外期权,根基上可能说是单对单的贸易,当中所涉及的唯有买方、卖方及经纪共三个列入者,或仅是营业两边,并没有一个焦点贸易平台。故此,场外期权墟市的透后度较低,唯有主动列入当中行动的行内人(比如投资银行及机构投资者)能力较了解墟市行情,通常散户投资者难以得知场外期权的贸易境况,好比期权的成交价以及引伸波幅水准等。

近年来受邦度生意量压缩的影响,邦际OTC墟市进入衍生品表面金额有搜低沉,但截至到2015年6月,依然有553亿美元的周围。近三年均匀表面金额周围为631亿美金。场外衍生品的首要贸易区域为美邦、欧元区、日本、加拿大。此中欧元区正在2013年周围抵达242亿美元。1998年至2012年,场外期权的成交量进献了扫数期权贸易量的60%以上,肠胃期权正在全盘金融墟市中具有万分紧急的效力。

正在强盛的场外衍生品墟市如美邦和欧洲,因为其场外墟市萌芽较早,衍生品的发扬依然相当的成熟,列入主体也较为充足。欧美场外衍生品墟市的法杖首要受墟市所推进,韩邦、新加坡等极少新兴经济体的场外衍生品墟市的发扬主若是由政府所指引。

我邦场内期权唯有50ETF期权,2016年3月首周日均成交26.8万张,其他贸易期权均为场交际易,场内期权的种类远远低于墟市的需求。目前机构前实行场外期权的贸易须要签定SAC主契约和填补契约,而且遵循煤企贸易的本质境况签定场外期权贸易确认书。为外率证券公司柜台墟市进入衍生品贸易营业,知足金融机构柜台贸易营业的平常展开,2012年11月,证券业协会正式启动了主契约的起早任务,众家邦内顶级券商列入了契约草拟任务。因为邦内场外期权贸易起步较晚,当时尚没有外率的功令准则或者自律礼貌,跟着贸易营业外率等文献的额揭橥,兴办了外率的场外期权贸易功令框架,为场外期权墟市的急迅、外率发扬奠定了根底,同时也为机构的危害负责,结算伎俩供给了指引。

跟着期权墟市的发扬,2015年9月1日起正式履行《证券营业存案收拾举措》,收拾举措中规则:证券投资基金公司、期货公司、期货公司子公司等再监禁贸易体例以外展开场外金融衍生品营业,应该与初次展开某项应存案营业之日起一个月内报送存案申请外、允许函、场外证券营业仿单等原料,协会对存案原料具备性、合规性实行审核,存案机构应于每月10日前报送上一月联系消息,协会修态度外证券营业黑名单轨造,黑名单正在协会网站揭橥并按规则记入诚信体例。

新版举措的推出,将向来的场外期权等衍生品营业由向来的审批造改为了存案造,进一步放宽了期货公司、期货子公司、私募等金融机构的列入率,提升了场外衍生品的墟市列入度。此前因为场外衍生品的列入机构只是少量试点券商,场外期权的价钱会彰彰偏聚散理价钱,新举措的出台通过机构间的充裕逐鹿,让场外期权的价钱更趋近于合理。

过去的一两年,各机构“摸着石头过河”,不休探索场外期权任事实体经济的新形式,跟着场外墟市的不休成熟,场外期权日益受到实体企业青睐。

现阶段实体财富正在场内或许用来实行危害收拾的金融用具便是期货,通过与实业反向的操作抵达提前锁定危害的方针。然而这也就意味着,企业潜正在的利润被锁住了,还生活被随时追缴确保金的危害。倘若企业应用场外期权(期权具有非线性收益的特色),企业可能抵达锁定危害但不锁定利润的方针。正在场内期权尚未大面积推出的阶段,场外期权很好填补了墟市空白。当然,企业贸易场外期权,动作买方,须要相应支出少量的权力金;动作卖方,须要支出相应的确保金。

摩登企业的规划临盆更着重营销与收拾,企业时时或许提前确定订单合同,再筹划性采购原料计划临盆。然而,正在签约与采购的时光间隔里,原料价钱的改观生活众种不确定性,怎样规避本钱上涨利润空间被挤压的危害呢?应用场外期权即可。

企业进货场外的看涨期权,若这段时光原料价钱上涨,那么期权的价钱也随着上涨,企业通过平仓或行权(现金结算)便可得到资金补贴,添补本钱上涨被挤压的利润牺牲;倘若这段时光原料价钱下跌,企业可能提前平仓或弃权,仍能以低本钱购入原料,牺牲的不外是少量的期权权力金。以上采用的是现金结算的体例,倘若配合方或许供给场外期权实物交割,于企业而言就更容易了。

受实体经济发扬的影响,企业或者会碰到产能过剩、库存滞压的题目,若应用场外期权,可能缓解企业正在此岁月紧绷的神经。企业卖退场外看涨期权,得到权力金,正在库存价钱下跌或库存积存时可能增长收入,正在库存价钱上涨时除了获得预期的利润以外,还可特殊赚一笔权力金。

履历一季度超跌之后,4月中旬之后铁矿石期价走势较强, 连铁期价小幅下跌后期价陆续强势反弹,几度涨停。四大矿山扩产措施放缓,番加钢厂逼空以及其他利好音讯的帮力,铁矿石众头借力逆袭。时光点追溯到3月底4月初,铁矿石确实跌得太众,很众人动手蕴酿抄底抢反弹的心计。 抄底是技能活,对跑不速的通常投资人来说,危害高于酬金,不适合去占这个低廉,俗话讲得好, 常正在河干走哪有不湿鞋逐一不要不信邪,过去太众人正在此吃到亏。

那么动作钢厂来讲,之前专家最直观的体例便是念要正在期货墟市上做众期货,云云就要负责抄底抄到半山腰的危害! 念沙底铁矿石但又怕看错墟市行情,明知行情要上涨,偏偏缺乏现金, 報次心啊逐一那么有没有更好的体例可能辅帮逢低买入?

买进看涨期权:付个期权费,行情对了您大赚,行情看错就只号保障金(期权费) !

这光阴您或者会困惑, 期权会有这么奇特?情形再现下:4月7号, 客户买进一个月的铁矿石看涨期权,当期货物价为380元时, 只须支出12.54元(3.30%)的期权用度, 就可能正在一个月享有铁矿石上涨的收益。(期权报价仅供参考)5月8日, 一个月的铁矿石期货到期,期货收盘价为440元,铁矿石行情上涨60元,最终买入看涨期权的收益为47.64元(价差60-期权费12.54-47.46) ,酬金率高达378%若行情不涨反跌,则放弃行权,直接到现货墟市中以较低的价钱采购铁矿石, 以前述案例来说, 假设铁矿石价钱下跌到350元, 客户直接到现货墟市采购, 固然采购本钱众增长了12.54元,但依然享有了低价进货的好处。并且最大的亏折也便是期权费12.54元, 避免了直接做众期货须要追加确保金,大亏折的或者性。

最初,以较低权力金支拨代替确保金, 节流资金本钱;其次,进可攻,价钱朝有利偏向,增长收获;并且,退可守,看错偏向放弃行使期权,到墟市用更低廉的价位采购;别的,钢厂可能遵循采购周期和危害价位圆活调解。

场外期权无论是贸易标的、实施价钱、贸易时光的节点及是非都可遵循企业的需求圆活拟定。因此假使目前不少场内期货色种依然发扬较为成熟,也能阐明套保性能,企业依然寻找期权用具实行套保。

举例说,正在2015年动力煤价钱处于下跌趋向,某家企业客户生气寻找套保计划,规避下跌危害,不过倘若动力煤价钱反弹上涨,这家企业也生气获取上涨利润,并且这家企业用于套保的预算资金较为有限。

倘若企业卖出动力煤期货,实行期现套保,那么既锁住了下跌危害,也锁住了利润空间,且生活确保金追缴危害。正在这种境况下,倘若企业进货场外看跌期权实行套保,动力煤价钱下跌时可能规避潜正在危害,动力煤价钱上涨时撑持潜正在利润,企业动作期权买方,仅需支出少量权力金,无确保金追缴危害。

海通期货期权部探索员苛行天暗示,不单仅财富企业,券商和有产物发行需求的私募基金对场外期权也需求繁荣。目前向银行召募资金的本钱正在6%至7%,而倘若应用鲨鱼鳍期权,可能通过构修构造性产物召募到更低本钱资金。

除了套保外,场外期权还能辅帮“保障+期货”试点任务的进一步鼓动。动作“场外期权”升级版本的“保障+期货”形式依然被写入本年焦点一号文献,并成为农产物价钱变革优化的新考试,低落了农夫及涉农企业危害,珍爱了农夫的合理收益。

大连商品贸易所副总司理魏振祥暗示,大商所本年重心任务之一即是贯彻落实焦点一号文,推广“保障+期货”试点。

该试点早正在2015年8月就已动手,当时人保财险大连市分公司与锦州义县配合社杀青配合契约,配合社进货了人保财险以玉米期货1601合约方针价钱为2160元(9月16日-11月16日收盘均价)的玉米价钱保障1000吨,保费为115776元;同时人保财险以划一条目进货了新湖瑞丰(新湖期货危害子公司)的玉米期货1601看跌期权(此为场外期权)1000吨产物,以对冲玉米价钱低沉或者带来的赔付危害,权力金为96552元。

2015年11月16日,人保财险玉米保障项目实行了完了,以C1601 合约正在2015年9月16日 至11月16 收盘价均值1918.6元为结算价,新湖瑞丰支出保障公司24.14万元。

正在这个案例中,新湖期货应用期权的再保障性能,通过与保障公司配合构修了一个危害闭环。正在这个闭环中,期货墟市就充任了价钱险的再保障墟市的脚色。

“保障+期货”形式的基基础理是保障公司以正在期货墟市上市的农产物期货的价钱动作标的,设立相应的农产物价钱险种,农夫或者农业企业通过进货该农产物价钱险来收拾价钱危害,删除或者平抑因为农产物价钱的震荡对自己的临盆规划所带来的抨击。保障公司则通过进货由期货公司危害收拾公司供给的场外期权来对冲自己危害,而期货公司危害收拾公司通过正在期货墟市里的贸易,将价钱震荡的危害涣散到全盘期货墟市。

“期权贸易或许为涉农机构供给简便可行、方针可控的避险用具,更好的任事三农。”苛行天说,“而倘若有场内期权,将较大个别场外期权进一步删除本钱。”

螺纹钢主力合约自2012年往后位于永恒的下跌通道, 特别正在本年二季度往后, 受环球大宗商品下跌的影响, 螺纹钢期货推广跌幅。极度正在6月12号暴跌之前,螺敏钢整整盘整了近半个月的时光, 时光点拉回到6月初, 固然长线看空对螺纹钢, 不过钢厂并没有独揽螺纹钢何时启动下跌行情, 正在低价盘整的螺纹钢或者再度探底, 企业应当怎样躲过这波来势凶凶的跌幅?

合于钢厂来讲,这波螺敏钢下跌倘若没有做任何举措的境况下,将承担伟大的削价亏折。做空期货相同是最直接的举措,然而钢材价钱都依然跌那么低了, 万一行情不跌反涨,期货套保的政策却形成了套损。有没有其他用具,可能让企业熟行情下跌时抵达保值的主意,又能享用到螺纹钢上涨时的收益?买个看跌期权,让您轻松躲过空头的来袭!

买进看跌期权:付个期权费,商品下跌期权补贴您价差,就算行情不跌无所谓,您的牺牲就唯有保障金(期权费)!

以这波螺絞钢的下跌为例, 当6月11号, 当螺纹钢期货物价为2350元时, 客户买进一个月的螺数 钢看跌期权, 每吨只须支出45.36元(1.93%)的期权用度, 就可能正在一个月享有螺纹钢下跌的收益。(期权报价仅供参考)7月10日, 一个月的螺纹钢期货到期,期货收盘价为2007元,螺纹行情下跌343元,结算买入看跌期权的收益为297.64元(即价差343一权力金45.36-297.64 )。若行情不跌反涨,则放弃行权,直接到现货墟市中以较高的价钱卖出螺絞钢。

以前述案例来说,假设螺纹钢价钱上涨到2500元,客户直接到现货墟市出货,固然期初支出了权力金45.36元,但依然享有价钱上漲的收益,只是以现货部位的利润冲抵权力金,对客户来说只是少1赚一个别金额,并且使用期权套保除了节俭直接做空期货须要追加确保金的,也避免了亏折的或者性。

近两年,跟着衍生人品业的发扬,危害收拾公司正在探究场外期权营业上获得了不错功效。别的陪同更众场外衍生品任事平台的推出,危害收拾公司的场外营业希望得到急迅发扬。但场外期权实属新兴事物,另日发扬时机与挑拨并存。

昨年12月,证监会容许郑商所、大商所阔别展开白糖、豆粕期权贸易,联系企图任务估计须要3个月把握。有业内人士操心,场内期权推出后,将会挤占场外期权肯定的墟市份额。但正在浙商期货总司理帮理蒋希华看来,场内期权和场外期权之间固然有肯定的逐鹿相干,但二者更众是互相激动的相干。

“白糖、豆粕期权推出后,咱们就可能参考白糖、豆粕期权的震荡率来为场外期权实行订价。从这方面讲,场内期权推出对场外期权是好事。”蒋希华同时暗示,相合于场内期权,场外期权特别圆活,客户可能采选比力圆活的到期日,期货公司也可能遵循客户的需求来拟定行权价,“好比可能拟定成为亚式期权,这是场内期权无法做到的”。

弘业期货总司理周剑秋对此暗示认同,因为目前还没有场内商品期权,机构展开场外期权营业的对冲本钱偏高,期权订价较高,倒霉于场外期权墟市进一步发扬。

“场内期权的价钱是聚积竞价发生的,活动性会优于场外期权,但它是一个圭臬化的合约。许众财富企业和机构客户的需求往往比力性格化,倘若缺乏专业职员,他们就很难借帮场内期权自行计划危害收拾计划。于是,他们依然会转参加外墟市,由期货公司等专业机构为其计划相应的计划。”祝捷说。

新湖期货衍生品营业核心总监祝捷填补说,模仿邦际成熟墟市体味,场外期权墟市依然会稍大于场内期权墟市,不必太操心场内期权挤占场外期权墟市份额,“并且,场外的危害对冲最终依然会回参加内,场外期权会激动场内期权发扬,同时场内期权也有帮于场外营业扩展”。

周剑秋也以为,场内期权和场外期权是相辅相成、互相激动的相干,场内期权的推出会激动场外期权营业加快发扬。

固然备受追捧,但也有不少缺陷。由于场外期权活动性较差,成交、对冲不易,场外期权报价比力贵。

鲁证期货场外衍生品部总司理王洪刊正在继承和讯期货采访时指出,期权价钱较高是目前墟市普通反应的题目,而这个题目的本源正在于墟市活动性亏折。别的,各家危害收拾子公司现货的任事材干,即资金水准、风控水准再有待提升。他暗示,面临场外墟市生活的这些题目,须要期货公司或者说危害收拾子公司正在这一块加大资金上的援帮、提拔专业度,并仰仗墟市活动性来实行机构之间的危害变动。

南期货研发核心总司理史光达暗示:“限造场外期权的成分首要有根底资产墟市不完备,场外期权墟市列入者首要有客户、做市商和贸易商,做市商辅帮客户竣工贸易,但做市商须要通过根底墟市实行危害对冲,找到对冲的标的能力供给报价。其次,邦内场外期权墟市清理核心发扬较外洋慢,外洋清理以焦点敌手方形式为主,而邦内是圭臬化双边清理形式。”

王洪刊暗示,场外期权营业从2014年零起步动手到方今,发扬、增进的速率很速,但本质上离真正的任事实体企业的需求相差还特地远,特别与境外墟市比拟,我邦“保障+期货”仍处于起步和试点阶段。业内人士指出,场外期权的发扬须要一步一步来。

1.期权(0ption) :是一种营业两边商定的公约,贸易的标的为「权力」。期权买方(Buyer):支出权力金(premium),获得购入或售出之权力,得于特定岁月内,依特订价格及数目等贸易前提营业商定标的物。

2.期权卖方(Se11er或writer) : 收取权力金, 但须于买方央浼实施公约所载权力时奉行仔肩。

3.看涨期权(Ca110ption) 又称买方期权、认购期权,是指期权的进货者具有正在期权合约有用期内按实施价钱买进肯定命目标的物的权力 。 简便得讲, 比如我看好另日一个月铁矿石价钱会上涨, 看涨期权就相当于我买了一份“保障” , 确保我有权力正在一个月后以动手商定的价钱买进铁矿石 。

4.看跌期权(PutOption) 又称卖方期权、认沽期权,是指期权的进货者調有正在期权合约有用期内按实施价钱卖出肯定命目标的物的权力, 但不负责必需卖出的仔肩。 简便得讲, 比如我看好另日一个月当螺纹钢价钱会下跌, 看跌期权就相当于我买了一份“保障”,确保我有权力正在一个月后以动手商定的价钱卖出当螺纹钢, 不过也不是必需卖出螺纹钢。

从上述描绘可知,期权和期货的差异点,期权不止有买买,并且再有看涨、看跌,由于可能组合出四中差异的组合,那么众空、看涨看跌就可能组成一个面。完全为一下四种组合:

至于影响期权价钱的成分,首要蕴涵:标的物价钱、震荡率、实施价钱、存续时光、墟市利率。期指震荡率和存续期对期权的影响最为彰彰。

期权价钱由内在价钱和时光价钱构成,此中内在价钱的大都由标的物价钱与实施价钱的相干巨细决断,时光价钱的大都由存续时光、震荡率和墟市利率决断。

转载请注明出处。

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们